|

Преимущества внутридневной торговли (Джек Бернштайн)

Внутри-дневная торговля, которая когда-то была исключительно областью интересов трейдеров, торгующих в биржевом зале, теперь является справедливой игрой для всех спекулянтов. Воодушевленная частично большими внутри-дневными ценовыми колебаниями, постоянным наличием текущих котировок, возможностями мощных компьютеров и конкурентоспособными комиссионными и спрэдами, новая волна внутри-дневных торговых методов и систем привлекла в последние годы тысячи трейдеров. Бесспорно острые ощущения торговли в пределах одного дня являются, однако, обоюдоострым мечом, с помощью которого можно как навредить себе, так и стать победителем. Чтобы быть успешным, внутри-дневной трейдер должен иметь дисциплину машины, инстинкты лисы, спокойствие каменной глыбы, навыки хирурга и терпение святого. (И также не помешало бы немного удачи.) Что же во внутри-дневной торговле есть такого, что привлекает так много спекулянтов на рынки? Есть ли эффективные методы для внутри-дневной торговли? Успешная внутри-дневная торговля больше является удачей или профессионализмом? Может ли быть изучена внутри-дневная торговля? Действительно ли успешный внутри-дневной трейдер отличается от успешного позиционного трейдера? Предлагает ли внутри-дневная торговля больше преимуществ, чем позиционная? Определение внутри-дневной торговли Летом 1968 года, после совершения моих первых нескольких сделок на товарном рынке (как это называли тогда). Я быстро узнал, что трейдеры, торгующие в биржевом зале, имели явное преимущество по сравнению с остальной публикой. Трейдеры в биржевом зале находились в центре всего действия. Они знали цены прежде, чем их узнавали все остальные. Они торговали за минимальные комиссионные, и они, казалось, знали новости, которые влияли на цены, раньше всех остальных. Во время одного из моих посещений Чикагской товарной биржи, я разговорился с бывшим трейдером биржевого зала на балконе для посетителей, и он спросил, каковы мои торговые интересы. Я сказал, что должен был узнать, как брокер обращался с моим счетом и что мое знание торговли весьма ограниченное. Он спросил меня, являюсь ли я "позиционным трейдером" или "внутри-дневным трейдером". Я признался, что прежде не слышал ни одного из этих терминов. Он предложил следующие определения: внутри-дневной трейдер торгует в пределах временного периода одного дня, входя и выходя из позиций в течение дня, но всегда закрывая сделки к концу дня, вне зависимости от того, выигрышные они, проигрышные или пустые. Это определение показалось мне достаточно логичным. Но определение позиционной торговли заставило меня остановиться и на мгновение задуматься. Он определил позиционную торговлю как внутри-дневную торговлю, которая заканчивает день с потерями. После нескольких мгновений определение поразило меня, и я рассмеялся. Но под моим очевидным весельем была свойственная рынку правда, которая не покидала меня с того самого дня. Совершенно ясно, что способность принять потерю в конце дня, скорее всего, может быть спасением для многих трейдеров, потому что огромное большинство не может принять свои потери, когда требуется в соответствии с их системой, подразумевая, конечно, что они имеют систему! Оставляя старые идеи В то время как многие трейдеры настоятельно выступают против внутри-дневной торговли, я не соглашусь с этим. Давнишние клише, которое было дано внутри-дневной торговле и внутри-дневным трейдерам должны быть переоценены и оставлены. Как я уже отметил выше, компьютерная технология, и конкурентоспособные комиссионные и спрэды изменили внутри-дневную торговлю раз и навсегда. Фактически, если логически разобраться в отношении преимуществ и недостатков внутри-дневной торговли по сравнению с позиционной торговлей, то "чаша весов" явно наклоняется в пользу внутри-дневной торговли. Вот - мой список: "За" и "против" внутри-дневной торговли "ЗА"

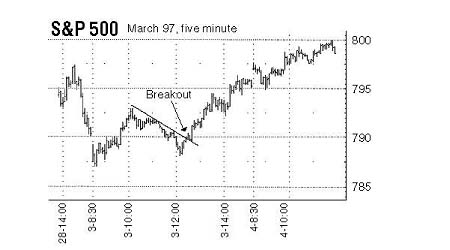

Могут быть и другие как "за", так и "против". Из вышеперечисленных, самыми существенными "за" являются - быстрый выход из потерь и немедленная обратная связь относительно своих результатов. Подумайте, как следует, об этих двух убедительных преимуществах внутри-дневной торговли и я надеюсь, что вы согласитесь с моей оценкой. Но достаточно философии и психологии - давайте перейдем к подходам и методам. Техническая внутри-дневная торговля Обратите внимание, что я считаю, что внутри-дневной трейдер будет абсолютно техническим трейдером в противоположность фундаменталисту. Хотя, в конечном счете, фундаментальные факторы могут управлять рынком в долгосрочной перспективе, они не настолько важны в рамках внутри-дневного временного масштаба, за исключением, возможно, ценовых колебаний, основанных на новостях. Эффективный внутри-дневной трейдер имеет методы для того, чтобы захватывать движения, возникающие из-за эмоциональной реакции на важные новости. В своей книге "Умелый внутри-дневной трейдер" я различаю четыре основных подхода к внутри-дневной торговле от следования за трендом до торговли от поддержки или сопротивления. Все они являются жизнеспособными методами, которые также могут быть и техническими методами позиционной торговли. Далее приводится краткий обзор каждого метода, включая их преимущества и недостатки: Прорыв тренда и следование за трендом Из всех методов торговли, следование за новым трендом или покупка на прорыве вверх и продажа на прорыве вниз, в конечном итоге, может оказаться наиболее эффективным. Согласно ему, трейдер следует за ценами, когда те двигаются выше или ниже, входя в рынок в уверенности, что "новые максимумы порождают новые максимумы", и "новые минимумы порождают новые минимумы". Система торговли на прорыве берет начало с превосходной работы Кельтнера в 1960-ых, который задавал тон в различных методах, использующих в своих интересах ценовые максимумы и минимумы для данного временного формата. S&P 500 на графике ниже показывает идеальную ситуацию для внутри-дневного трейдера, который покупает на прорыве сопротивления. Что характерно для данного метода - хотя покупка на прорыве вверх или продажа на прорыве вниз имеет тенденцию работать довольно хорошо, это достаточно трудно сделать психологически для большинства трейдеров, и это требует, чтобы трейдеры развернули позиции, в случае ошибки. Существуют многочисленные подходы для нахождения, подтверждения и управления риском в системах торговли на прорывах.

Торговля от поддержки и сопротивления Этот подход, кажется, требует больше от трейдеров. Это вовлекает два аспекта: сначала, трейдер должен определить основной внутри-дневной тренд и второе, когда тренд был определен, трейдер должен определить технический уровень поддержки при восходящем тренде и технический уровень сопротивления при нисходящем тренде. Когда тренд определен как восходящий, трейдер будет покупать от уровня поддержки, а когда тренд определен как нисходящий, трейдер будет продавать на уровнях сопротивления. Стратегии фиксирования прибыли и управления риском сопутствует этому подходу. Хотя вы можете подумать, что этот подход достаточно очевиден, на самом деле, немногие трейдеры могут оперативно определить вышеупомянутые аспекты. Сезонная внутри-дневная торговля Очень немногие трейдеры используют этот подход, и все же я думаю, что это жизнеспособный и заслуживающий внимания метод. Первая работа Мерила Арта в его классической книге "Поведение цен на Уолл-стрит" ясно демонстрирует статистическую надежность предпраздничного поведения Индекса Доу Джонса. Мерил показал, что шансы закрытия по более высокой цене в день перед главными американскими праздниками были не только очень высоки, но также и статистически существенными. Яле Херш в своей выдающейся книге "Не продавайте акции в понедельник" продемонстрировал ценность использования ежедневной статистики для выбора времени рынка и соответствующей торговли. Я экстраполировал обе эти работы, чтобы определить процент времени, когда различные рынки закрылись выше или ниже закрытия предыдущего дня. Естественно надежность таких данных является функцией от исторических данных. Торговля на внутри-дневном настроении Работа Р.Е.Хададэй по разработке его Индикатора бычьего консенсуса способствовала моей разработке Индекса внутри-дневного настроения. Индекс обеспечивает измерение настроения толпы на ежедневной основе. Это позволяет внутри-дневным трейдерам, которые ищут возможности для входа в противоположную сторону, входить в рынок, когда индикатор достигает уровней, которые являются слишком высокими или слишком низкими. Теория состоит в том, что, когда дневное настроение является на 90% или больше бычьим, толпа будет неправа, и следовательно, внутри-дневной трейдер будет искать сигналы для входа в короткую сторону и наоборот когда настроение на 10% или меньше бычье, то внутри-дневной трейдер будет искать сигналы на вход для торговли в длинную сторону. Учет других факторов Это главные технические, философские и психологические проблемы, стоящие перед внутри-дневным трейдером. Они не значительно отличаются от проблем, с которыми сталкиваются позиционные трейдеры. Единственное основное отличие состоит в используемом временном формате. Поскольку наш мир быстро становится все теснее и так как рыночные движения имеют тенденцию быть больше и в пределах меньших временных периодов, чем когда-либо прежде, то внутри-дневная торговля не только является жизнеспособной и управляемой, но также и предпочтительной во многих случаях по причинам, перечисленным выше. Конечно, жизнеспособность внутри-дневных торговых методов не отрицает риск торговли. Риск всегда находится под поверхностью. Никакой метод торговли не будет полноценным без сопровождающего его метода управления риском и учитывающий реальную действительность в отношении затрат, как то спрэд, комиссионные, стоимость оборудования и т.д.

|

Новости сайта Общайся на форумах и получай деньги - Advego.ru

|

ICQ 425466512

ICQ 425466512